Ценная бумага в современной системе экономики представляет собой особый финансовый инструмент, который позволяет развиваться большим организациям путём получения дополнительных инвестиций.

Содержание этой статьи

Поскольку этот вид операций с документами достаточно сложный процесс, существуют виды ценных бумаг, которые помогают классифицировать их по определённым признакам.

Основная классификация бумаг

Основные – это документы, которые дают своему владельцу собственнические права на какие-либо активы. К активам обычно относятся товары, имущество, деньги или ресурсы.

Подразделяются они на первичные и вторичные бумаги. Первичные выражают права на имущество, товары или другие активы в документальной форме. Вторичные документы – это и есть ценные бумаги, которые функционируют на рынке.

Виды основных активов

Основные ценные бумаги включают в себя следующую группу:

- Акции – это документ, который выпускается акционерными обществами и закрепляет за своими держателями определённые привилегии. Как правило, к таким привилегиям относятся различные права на участие в деятельности компании, а также дают право на долевое участие владельца бумаги в капитале АО. Эмиссия ценных бумаг такого порядка является попыткой привлечь дополнительные средства на развитие новых проектов.

- Облигации – это документы, подразумевающие получение фиксированной суммы средств через определённый промежуток времени. Для владельцев облигаций такие выплаты являются хорошим дополнительным заработком.

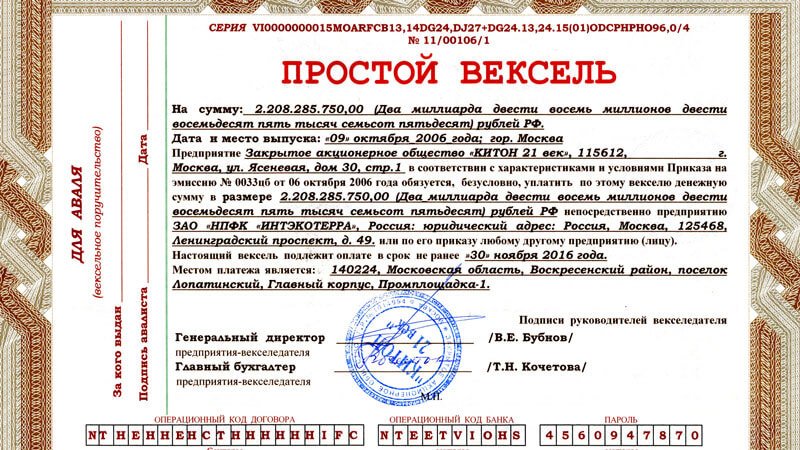

- Векселя – это бумаги, которые подразумевают долгосрочные обязательства, имеющие установленную письменную форму. Векселя обязывают указанное в нём лицо выплатить долг после истечения установленного периода. Сумма выплаты также вписывается в документ.

- Банковский сертификат является подтверждением того, что на его счёт поступила определённая денежная сумма и теперь она функционирует в пользу банковского учреждения. За пользование вкладом банк на основании контракта обязуется выплачивать клиенту проценты. Альтернативой сертификату может выступать сберегательная книжка, которая выдаётся банком.

- Коносамент – это документ международного класса, заключается для морских перевозок. В нём оговариваются различные детали погрузки и разгрузки, а также вопросы, касающиеся получения оплаты и прав на перевозки.

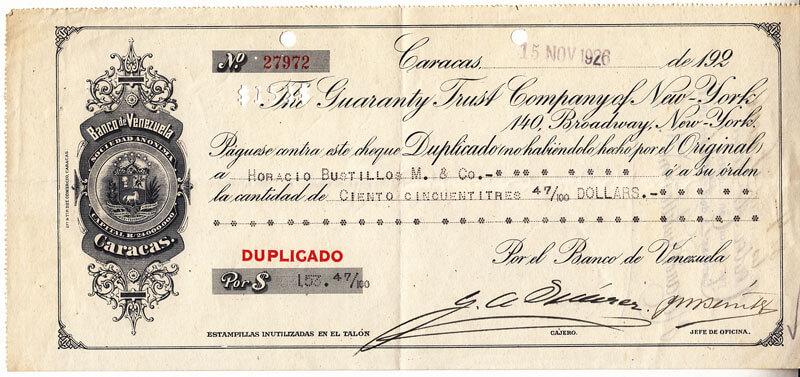

- Чек является документально оформленным приказом на выплату банком фиксированной суммы его держателю. В качестве чекодателя может выступать юридическая организация или гражданин, которые располагают собственными средствами, размещёнными на банковских счетах.

- Варрант – это бумага, которая подтверждает право своего владельца выкупить эмиссионные ценные бумаги по установленной стоимости в ограниченные сроки.

- Закладная является дополнением к ипотечному или залоговому контракту. На основании этого документа владелец может требовать возмещение займа.

- Инвестиционный пай – это бумага, выдающаяся лицу, инвестировавшему средства, и подтверждает его право на получение процентов или имущества из паевого фонда.

- Депозитарная расписка является документом, подтверждающим отношения между инвестором и эмитентом. При этом выпускающее бумаги лицо или организация находятся на территории другой страны.

Банковский вексель, видео:

Деривативы

Но, несмотря на отсутствие материального проявления, деривативы являются подтверждением права или обязательства.

У производственных бумаг также существует собственное разделение на подвиды:

- Фьючерсный контракт – это документация, которая подтверждает сделку купли-продажи товара или ресурса в определённый временной промежуток, но по заранее обговоренной стоимости. Этот документ не является строгим контрактом, обязательным к выполнению, но он обязывает продавца предоставить актив в будущих периодах, а покупателя оплатить покупку. Вся сделка проводится с участием посредника, который принимает у покупателя залог на покупку. Залоговые средства являются единственным гарантом на проведение операции.

- Опцион является документом, на основании которого приобретается не товар, а право на его приобретение. При этом данное право имеет фиксированную стоимость, которая должна быть выплачена продавцу в течение определённого срока.

- Свопы представляют собой договорённость между лицами или организациями по поводу обмена активов или их стоимости на основании контракта. Преимуществом такого договора является возможность инвестора снизить риски, связанные с курсовыми разницами, а также получать прибыль от операций с валютой или понизить расходы на обслуживание бумаг. Главными контролирующими органами, которые курируют деятельность свопов, являются банковские учреждения и дилеры.

Признаки деления ценных бумаг на группы

Классификация ценных бумаг подразумевает разделение документов по различным показателям для удобства использования в финансовой сфере. Существуют следующие принципы для классификации бумаг:

1. Время функционирования: срочные и бессрочные. Первый вид имеет определённый период действия, а именно краткий, средний, долгий или же с правом отзыва. Второй вид подразумевает отсутствие у бумаги срока давности.

2. Форма функционирования: безбумажная и бумажная. Безбумажная форма подразумевает отсутствие документального оформления. Бумажная, наоборот, отражена на документальном носителе.

3. Форма обладания: предъявительская и именная. Документами в предъявительской форме могут обладать любые акционеры, поскольку они не содержат личных данных и оформляются на предъявителя.

Именные бумаги содержат личную информацию о владельце на титуле, а также регистрируются в специальном реестре.

4. Порядок передачи. Для передачи бумаг существуют два способа, а именно вручение по соглашению сторон либо на основании приказа.

5. Форма выпуска: эмиссионная и неэмиссионная. Эмиссия ценных бумаг в первом случае осуществляется одинаковыми партиями в равных временных промежутках. Во втором случае бумаги выпускаются исключительно индивидуально.

6. Форма учёта: регистрируемая и нерегистрируемая.

Регистрируемые документы обычно заносятся в специальный реестр государства, банка или общества. В реестре содержатся сведения не только о самой бумаге, но и о её владельце.

Нерегистрируемые бумаги не подлежат внесению в списки и могут свободно продаваться и перепродаваться на биржах.

7. Национальная принадлежность: отечественная и иностранная.

Отечественные бумаги выдаются внутри государства компаниями, которые являются резидентами страны и работают согласно её законодательству.

Иностранные бумаги выпускаются компаниями, которые действуют за пределами государства, но при этом её документы имею право функционировать на отечественных биржевых рынках.

8. Форма выпускающей организации: государственная и негосударственная.

Государственные ценные бумаги выпускаются на рынок различными государственными организациями.

Негосударственные документы – это бумаги коммерческих организаций, которые не относятся к государственной структуре.

9. Место функционирования: первичный и вторичный рынок.

Первичный рынок бумаг – это место, куда ценные бумаги попадают после выпуска. Здесь можно приобрести ценные активы непосредственно у организации, которая произвела эмиссию.

Вторичный рынок ценных бумаг содержит в своих активах те бумаги, которые уже были перепроданы или выпущены вторично. Приобрести акции или облигации какой-либо компании здесь уже можно через «вторые руки».

10. Цель выпуска: инвестиционная и неинвестиционная.

Инвестиционные бумаги выпускают с целью привлечения дополнительных средств на развитие.

Неинвестиционные документы эмиссируют в обращение с целью поддержания статуса компании на рынке.

11. Степень риска: высокорисковые бумаги – это документы, которые требуют крупных вложений, но при условии получения дохода.

Чаще всего такими бумагами выступают акции. Среднерисковые – это активы со средней доходностью. К ним относятся облигации корпораций.

Низкорисковые – это документы государственного займа. Безрисковые бумаги не влекут никакого ущерба для своего владельца, так как чаще всего оказываются краткосрочными.

12. Способ привлечения денежной массы: долговой и долевой.

Долевые денежные средства привлекаются инвестированием и отражаются как капитальные вложения. Долговые средства являются заёмными и подлежат возврату.

13. Степень прибыльности: доходная и бездоходная.

Доходные бумаги подразумевают под собой возможность для своего держателя получить за них дополнительные средства в виде выплаты процентной ставки или дивидендов.

Бездоходные активы чаще всего являются простым подтверждением того, что инвестор сделал взнос в общество в виде денег или товаров, но прибыль по ним получить невозможно.

14. Вид номинала: постоянный и переменный.

Поскольку каждая ценная бумага имеет свою стоимость, то она должна быть указана на бумаге. Если документ имеет свою стоимость, значит, он имеет постоянный номинал.

В том случае, если бумага выпускается без стоимости или с нулевой ценой, то её номинал будет переменным.

Кто такой трейдер и как им стать? - здесь больше полезной информации.

Действующие лица на бирже

Для того чтобы покупка определённых бумаг принесла желаемую выгоду, необходимо разбираться во всех классификациях документации или же обратиться к специалисту.

Любые виды профессиональной деятельности на рынке ценных бумаг связаны с работой как с документами, так и с клиентами. Можно отметить следующие виды деятельности:

Вас заинтересует эта статья - Olymp Trade — обзор брокера.

- Брокерская деятельность.

- Депозитарная деятельность.

- Работа дилеров.

- Ведение реестра держателей активов.

- Работа клиринговых служб.

Все эти организации получают специальную лицензию, которая позволяет им проводить операции с ценными бумагами, а также собирать данные об их владельцах.

Для работы на рынке главное понимать, что ценные бумаги – это модифицированные деньги, которые должны работать и приносить дополнительный доход.

Понравилась статья? Покажите её друзьям: