Словосочетание «налоговый вычет» может показаться людям, не знакомым с юриспруденцией, чем-то достаточно сложным, непонятным, однако в самом же деле всё очень просто, доступно для понимания и, главное, может быть очень полезным — ведь знать свои права никогда не помешает.

Содержание этой статьи

Для того чтобы лучше понять всё, стоит привести конкретные примеры.

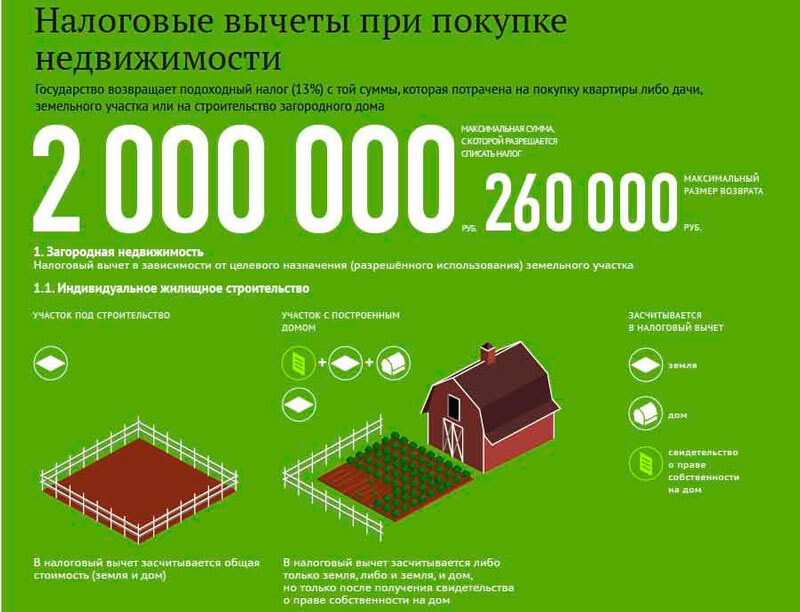

Вот, например, нередко люди полагают, что при покупке квартиры правительство должно будет им заплатить, скажем, 260 тысяч рублей. А самые наивные среди налогоплательщиков так вовсе рассчитывают на целых 2 миллиона рублей. Почему вот такие суммы, откуда они берутся, отчего за приобретение квартиры?

По данной теме есть похожая статья - Налоговый вычет при покупке квартиры.

Нередко люди не вдумываются в детали — просто знают и всё. А ведь стоило бы, прежде чем пытаться получить от государства финансы, узнать когда их действительно вам должны, а когда и вовсе нет, какие же суммы.

Подробнее про стандартные налоговые вычеты.

О каких же налогах идёт речь? В первую очередь, конечно, о налогах, которыми облагаются деньги физлиц. Это могут, например, быть доходы с продажи имущества или при сдаче в аренду собственной квартиры. При получении дохода мы обязаны такой налог отдавать государству, а от зарплаты, скажем, налог берётся автоматически, т. е. деньги выдаются за работу уже за минусом налога.

А вот иногда налог, который уже был выплачен, может оказаться возвращён. Это и значит — налоговый вычет. Что же это такое и кто имеет право на налоговый вычет? За что можно вернуть налоговый вычет?

Почему же «та или иная»? Потому что по конкретной ситуации она может сильно различаться. Минимальной суммой, вообще, является 1 рубль, а вот наибольшая может быть и больше (см. выше про квартиру) двух млн рублей.

Что такое налоговый вычет по НДС?

Когда приобретатель закупает услугу или товар, то он выплачивает налог на добавочную цену поставщику, затем приобретатель отправляет НДС к вычету для возмещения с бюджета. «Вычет» значит, что сумма налога окажется удалена из суммы для уплаты в бюджет.

То есть за отчётный период накапливается сумма налога, которую надо заплатить, и сумма, которая вычитается. После отчётного периода из первого удаляется второе, а разница уже платится в бюджет.

Есть несколько видов подобных вычетов, однако подробнее это будет рассмотрено дальше. Сейчас остановимся на общем принципе работы, он у всех из них один и тот же.

Налоговый имущественный вычет, видео:

Общий принцип использования налогового вычета

Изучим пример.

Зарплата равняется 50 тысячам рублей в месяц. Тогда с неё берётся налог на доходы, составляющий 13%, а, значит, 6.5 тысяч рублей.

Именно такую сумму корпорация, где вы работаете, каждый месяц будет вносить в бюджет. А, соответственно, «на руки» выдаваться вам станет зарплата минус этот налог, то есть итоговая сумма получится: 50 тыс. р. минус 6.5 тыс. р. = 43.5 тыс. р.

Годовая зарплата в таком случае составит: 50 тыс. р. X 12 месяцев = 600 тыс. р.

С такой зарплаты возьмётся следующий налог: 6.5 тыс. р. опять же умножаем на 12, получаем 78 тыс. р.

Можно посчитать по-другому: 600 000 X 0.13 = 78 тыс. р., но сумма, как видим, остаётся такой же.

Итак, корпорация, где вы работали, взяла с вас за год налог в 78 тысяч рублей и этот налог оказался заплачен в бюджет.

В таком году у вас появилось право на вычет (не суть, какой именно). А, значит, годовой доход и следует понизить на его сумму.

Изучим различные ситуации

1. Когда он ниже дохода.

Сумма в 120 тыс. р. И обременяемый налогом ежегодный доход определится следующим: 600 тыс. р. (зарплата) — 120 тыс. р. (вычет) = 480 тыс. р.(доход)

Взять с него, значит, нужно следующий налог: 480 тыс. р. (доход) X 0.13 = 62 тыс. 400 р.

Но, напомним, с вас уже было взято 78 тыс. р., ведь предприятие, отдававшее налог за вас, высчитывало доходы без учёта вычета. А, значит, вы можете взять обратно частичку налога из бюджета как «живые» деньги.

Эта часть будет такой: 78 тыс. р. (налог, который уже был взят) — 62 400 р. (налог, который следует удержать) = 15 600 р. (возвращаемый налог).

2. Когда он равняется доходу.

Сумма в 600 тыс. р. И обкладываемый налогом ежегодный доход окажется таким: 600 тыс. р. (зарплата) — 600 тыс. р. (вычет) = 0 р. (доход).

Выходит, что в текущем году, вообще, сдавать налог и не требовалось. А, значит, правительство должно вернуть всю налоговую сумму (78 тыс. р.).

3. Когда он превышает доход.

Сумма в 950 тыс. р. И обкладываемый налогом ежегодный доход будет такой: 600 тыс. р. (зарплата) — 950 тыс. р. = 0 р. (обременяемый доход), потому что отрицательным доход быть в рассматриваемой ситуации не может.

Та же ситуация, что в прошлый раз — в этом году вы давать налог были не должны, и правительство опять же должно возвратить всю сумму (78 тыс. р.).

Итак, пример показывает, что правительство не выплачивает деньги, а лишь возвращает часть того, что когда-то было заплачено вам. Попросту — чем значительнее доход, тем повышается и взимаемая налоговая сумма. Чем значительнее сумма налога, тем дороже могут вам вернуть.

А как получить налоговый вычет, хотя бы даже и такую сумму?

Налоговый вычет у работодателя, видео:

Документы для налогового вычета

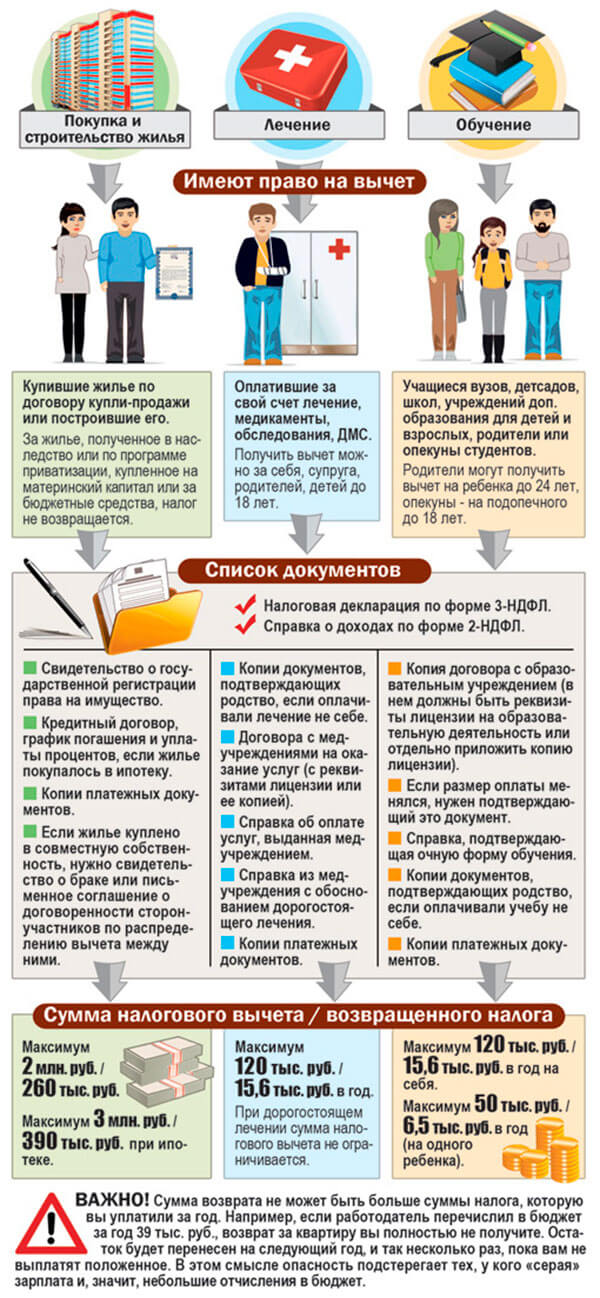

Любой человек имеет право на получение налогового вычета, но для подобного, разумеется, требуется заявление на налоговый вычет и определённый перечень других документов.

Итак, какие документы нужны для налогового вычета?

Их список существенно отличается в зависимости от конкретного вида вычета, перечислять всё подряд в рамках данной статьи будет лишним, упомянем те документы, которые нужны практически в каждом случае, когда производится оформление налогового вычета:

- Декларация формы 3-НДФЛ;

- Паспорт физлица;

- ИНН физлица;

- Договор;

- Расписка про получение денег;

- Акт приема-передачи по объекту;

- Копии определённых документов, связанных с финансовыми операциями;

- При необходимости — заявления на имя тех или иных лиц, связанных со сделкой.

Как заполнить декларацию 3НДФЛ, видео:

Кто фактически получает налоговый вычет?

Налоговый вычет для пенсионеров или же студентов доступен далеко не всегда — лишь стипендия или пенсия. А такие выплаты налогом не облагаются, значит, такие люди совсем не платят в бюджет и, соответственно, возвращать им тоже нечего.

Ну и, разумеется, вычет может понизить доход, с которого берётся налог. То есть речь идёт не о возврате из бюджета налога, а о варианте, при котором налог — целиком или отчасти, вообще, не платится в бюджет.

Скажем, продаётся квартира, которая была получена по наследству.

Её цена на продажу равнялась 1 200 000 рублей. Если считать налог без вычета, то сумма его будет равна 156 тыс. р. (1 200 000 X 0,13). Если, впрочем, воспользоваться имущественным вычетом, применяемым для торговцев недвижимости (1 млн р.), то сумма его станет поменьше — всего 26 тыс. рублей ((1 200 000 — 1 000 000) х 0.13).

Какие бывают виды налоговых вычетов?

Итак, за что можно получить налоговый вычет? В РФ сейчас существует 5 видов подобных вычетов:

- Социальные;

- Профессиональные;

- Стандартные;

- Инвестиционные;

- Имущественные.

Часто их условно разделяют ещё подобным образом на 3 разновидности.

Вычет — сколько раз допускается его получить?

Вопрос, сколько раз можно получить налоговый вычет, зависит от конкретной ситуации. Некоторые из них уже вполне могут браться по закону многократно, рассмотрим конкретный пример.

Скажем, при покупке или постройке жилья и приобретении для таких целей участка земли вычеты можно получить лишь однажды, это указание есть в п. 11 статьи 220 налогового кодекса России.

Но остаток с разницы между вычетом, его максимальном размером в 2 млн рублей вполне допускается переносить и применять уже по другому объекту, пока лимит не окажется абсолютно исчерпан. Это не является повторным вычетом.

Скажем, такое право имеется у гражданина, который приобрёл под строительство землю, получил соответствующий вычет, но потом докупил землю, увеличил участок.

2016 год

Определённые изменения в 2016, которые закон от 29 ноября 2014 года внёс в законодательство по налогообложению, станут действовать уже с начала 2016 года. Эти поправки касаются в том числе налоговых вычетов.

Налогообложение НДФЛ, когда продаётся недвижимость, имущественный вычет в 2016 станут производиться по новым правилам.

Имущественный вычет при приобретении недвижимости станет предоставляться по величине того дохода, который граждане станут получать в некотором налоговом периоде от реализации недвижимости (домов, частей домов, жилья в приватизации, участков земли и личных дач, доль в подобном имуществе).

Подобные правоотношения связаны с объектами недвижимости, которыми люди владели на правах собственности не меньше, чем определённый законом срок — то есть пять лет — и стоимость имеющий не более 1 миллиона рублей.

Материнский капитал: как получить, на что потратить. - здесь больше полезной информации.

То есть право такое у них сохранилось, но при занижении суммы пойдёт речь о понижающем коэффициенте. Уплачиваемый гражданином налог в подобном варианте идентичен кадастровой стоимости, помноженной на коэффициент в 0,7.

Если такая норма закона не производится, а при изучении налоговыми органами обнаружится факт занижения у имущества продажной стоимости, то плательщику НДФЛ доначислится налог. А имущественный вычет тогда меняться не станет, и его можно будет применять по размеру оценки имущества в 1 млн рублей.

Вас заинтересует эта статья - Как получить налоговый вычет за лечение?

Чуть подробнее про налоговые вычеты по НДФЛ в 2016 году хватит сказать, что они соответственно законодательству определяются те же самые, что уже рассматривались выше:

- Стандартные налоговые вычеты (статья номер 218 НК РФ) — тут идёт речь про вычет, например, на налогоплательщика, вычет на ребёнка;

- И социальные налоговые вычеты (статья номер 219 НК РФ).

То есть относительно классификации налоговых вычетов значительных поправок в законодательстве в 2016 году не ожидается. На всякий случай ещё раз напомним, что на данный момент налоговый кодекс Российской Федерации предусматривает пять различных видов стандартных вычетов:

- По затратам, связанным с благотворительностью;

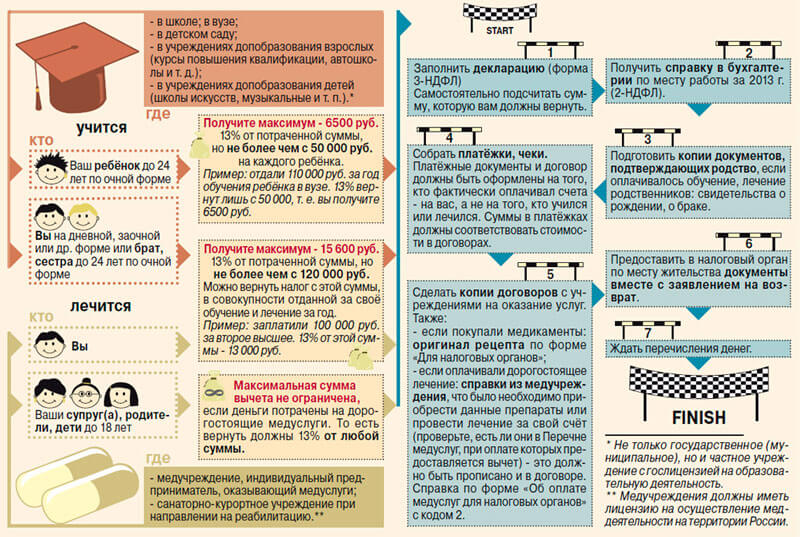

- По затратам, связанным с обучением;

- По затратам на исцеление, покупку необходимых медикаментов;

- По затратам, связанным с негосударственным пенсионным обеспечением, пенсионным добровольным страхованием и таким же страхованием жизни;

- По затратам, связанным с накопительной частью трудовой пенсии.

Понравилась статья? Покажите её друзьям: